Depuis 2022, le marché immobilier en France a été profondément influencé par la hausse significative des taux d'intérêt des crédits immobiliers. Cette évolution, dictée par les ajustements de la politique monétaire de la Banque Centrale Européenne (BCE), a eu des répercussions notables sur le pouvoir d’achat immobilier des ménages français. Dans un contexte où le marché résidentiel enregistre une baisse attendue des transactions, les professionnels du secteur immobilier doivent comprendre les implications de ces changements. Plus important encore, ils doivent se tourner vers l'avenir : quelles sont les prévisions des marchés financiers concernant la baisse future des taux d'intérêts en France et en Europe ? Cet article s’attache à déchiffrer les signaux économiques actuels et à anticiper leurs impacts sur le secteur immobilier.

Le paysage des taux d'intérêt en France a connu une transformation remarquable au cours de l'année 2022. Pour comprendre ce phénomène, il est essentiel de se pencher sur les raisons macro-économiques qui l'ont motivé.

Dans le contexte des taux d’intérêt, les marchés financiers fournissent des indices clés sur l’évolution future des taux. Comprendre ces indicateurs est essentiel pour les professionnels de l’immobilier, car ils influencent directement les conditions de financement immobilier.

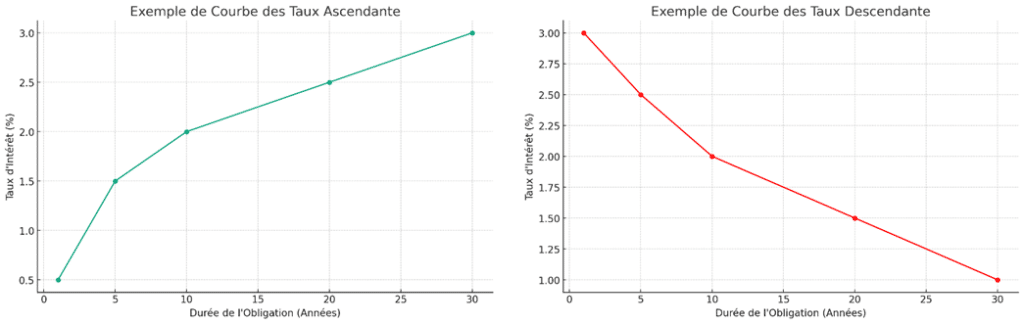

Tout d’abord, les "taux longs" sont le principal indicateur. Mais qu’est-ce que les « taux longs » ? C’est un terme utilisé pour désigner les taux d'intérêt des obligations à long terme (10 ans et plus), généralement émises par les Etats. Ces taux sont particulièrement révélateurs car ils reflètent les anticipations des marchés sur l'évolution des taux à long terme à l’échelle d’une nation et d’une monnaie. Concrètement, une courbe des taux ascendante suggère une anticipation d'inflation et de hausse des taux d'intérêt , tandis qu'une courbe plate ou descendante indique des attentes d'une baisse des taux d'intérêt à long terme (voir exemples graphiques ci-dessous).

Dans ce premier graphique, le taux d'intérêt (représenté sur l'axe vertical) augmente progressivement avec l'allongement de la durée de l'obligation (représentée sur l'axe horizontal). Ce type de courbe suggère que les investisseurs exigent des rendements plus élevés pour les obligations à plus long terme, souvent en réponse à des attentes d'inflation ou de changements dans les politiques monétaires futures.

Dans le second, le taux d'intérêt (sur l'axe vertical) diminue au fur et à mesure que la durée de l'obligation (sur l'axe horizontal) s'allonge. Cette configuration indique que les investisseurs s'attendent à des conditions économiques plus stables ou à une baisse de l'inflation à long terme, les amenant à accepter des rendements plus faibles pour les obligations à long terme. Une courbe des taux descendante est généralement interprétée comme un signe de confiance ou de stabilité économique future.

Outre les "taux longs", d'autres indicateurs peuvent être suivis pour comprendre les anticipations des marchés. Parmi ceux-ci, les déclarations des responsables de la politique monétaire, les rapports sur l'inflation et les tendances économiques globales, tels que la croissance du PIB ou les niveaux d'emploi, sont cruciaux. Ces indicateurs peuvent offrir des signaux sur les décisions futures de la BCE et d'autres banques centrales concernant les taux d'intérêt.

La surveillance régulière de ces indicateurs est essentielle. Non seulement cela permet de rester informé sur les tendances du marché, mais cela aide également à conseiller les clients de manière plus éclairée, en particulier ceux qui envisagent de contracter des crédits immobiliers. Une compréhension approfondie de ces indicateurs permet d’anticiper les changements du marché et de s'adapter en conséquence.

Nous vous recommandons en particulier de suivre cet indicateur publié quotidiennement par la BCE et qui sert de base aux banques commerciales pour calculer les taux d’intérêts suivant différentes maturités : Courbe des Taux BCE

Enfin, en intégrant ces données dans votre analyse du marché, vous êtes plus à même d’évaluer les moments opportuns pour acheter ou vendre des biens immobiliers. Par exemple, une baisse anticipée des taux pourrait être un signal pour encourager les achats, tandis qu'une hausse suggérerait une approche plus prudente.

Actuellement, les indicateurs, notamment les "taux longs", montrent des signes d'une "détente" et une stabilisation des taux d'intérêt en Europe. Après une période de hausse, influencée par les politiques monétaires de la BCE et les réactions à l'inflation post-pandémique, il semble que le marché commence à anticiper un plafonnement. Cela pourrait indiquer que les taux d'intérêt des crédits immobiliers pourraient également commencer à se stabiliser, voire à diminuer, offrant un soulagement potentiel pour le marché immobilier.

Pour vous conseillers immobiliers, comprendre ces dynamiques est crucial. Une stabilisation ou une baisse des taux en Europe pourrait signifier un retour progressif des acheteurs et donc la reprise des transactions immobilières. Cependant, il faut également rester attentif aux développements internationaux, notamment aux États-Unis, car ces tendances peuvent influencer les marchés financiers mondiaux et, par extension, les conditions de financement en France.

En conclusion, l'analyse des anticipations des marchés financiers concernant les taux d'intérêt est cruciale pour comprendre les évolutions futures du marché immobilier en France. Les indicateurs actuels, tels que la courbe des "taux longs", ainsi que les comparaisons internationales, en particulier avec les États-Unis, reflétant les consensus des investisseurs financiers, suggèrent une période de stabilisation des taux, voire une baisse. Nous vous invitons fortement à rester informés sur ces tendances et comprendre leur impact sur le marché immobilier. En anticipant ces changements, vous pourrez mieux conseiller vos clients et adapter vos stratégies pour naviguer avec succès dans un marché en constante évolution. Cet environnement dynamique offre des défis, mais aussi des opportunités significatives pour ceux qui sont bien préparés et informés.