La plupart des courtiers font le même constat : les taux ont légèrement remonté entre janvier et février. Ainsi, Empruntis atteste d'une remontée de 0,12% en moyenne, toutes durées confondues, en ce début février. On observe que les augmentations ont été plus fortes sur les crédits courts que sur les crédits longs :

| Durée de l’emprunt | Taux d’intérêt moyen | Evolution janvier/février 22 |

| 7 ans | 0,70% | +0,15% |

| 10 ans | 0,80% | +0,15% |

| 15 ans | 0,95% | +0,10% |

| 20 ans | 1,10% | +0,10% |

| 25 ans | 1,25% | +0,10% |

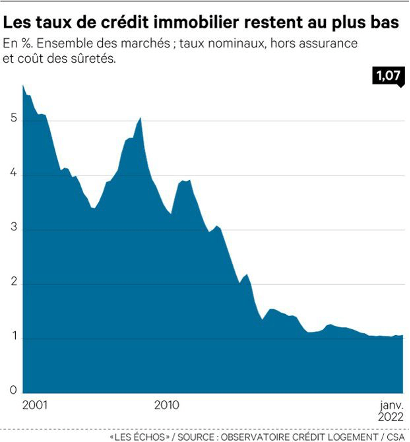

A quoi doit-on s’attendre pour le reste de l’année 2022 ? Selon un autre courtier (Cafpi), une hausse de 0,2% ou 0,3% est probable, notamment car les banques doivent compenser les coûts induits par la revalorisation du Livret A de 0,5 % à 1 % depuis le 1er février 2022. Cette évolution maintiendrait les taux des crédits immobiliers en deca de 1,5%. Pour rappel, les taux étaient à 5% en 2000, 3,5% en 2010 (voir le graphique ci-dessous). Pas de catastrophe en perspective !

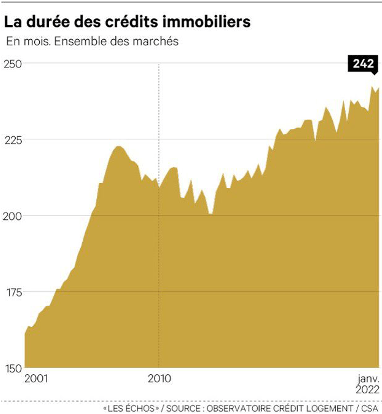

Depuis le 1er janvier 2022, une nouvelle réglementation impose aux banques de ne pas aller au-delà de 25 ans (27 ans pour le neuf) pour la durée du prêt et les mensualités ne peuvent désormais dépasser 35% du revenu des ménages.

Là encore, il faut garder à l’esprit que les durées d’emprunt sont à un point haut jamais atteint auparavant (voir graphique ci-dessous). La durée moyenne d’un crédit immobilier a presque doublé en 20 ans en France. De plus, les banques ont la possibilité de déroger à la nouvelle réglementation dans 20 % des dossiers de crédit qu'elles reçoivent. Cette marge doit leur permettre de financer des dossiers plus compliqués qui ne rentrent pas dans les clous.

En revanche, les professionnels du crédit commencent à percevoir un net durcissement des conditions de financement des banques de l'achat immobilier d'un bien considéré comme une passoire thermique (étiqueté F, G ou E dans les diagnostics de performance énergétique ou DPE). Selon le président de Cafpi : « Ce n'est pas un non catégorique mais la banque demande désormais que le financement intègre la capacité à réaliser des travaux afin que le logement sorte de cette catégorie toxique ». Ces nouvelles exigences touchent davantage l'investissement locatif que l'achat de la résidence principale. Mais, pour cette dernière, « l'établissement prêteur sera plus exigeant sur le montant de l'apport personnel, de 15 % à 25 % de la somme empruntée contre 10 % en règle générale, considérant que le bien va perdre de la valeur s'il n'est pas rénové. »

Au terme d'une bataille épique, la réforme de l'assurance emprunteur, obligatoire lors de la souscription d'un crédit immobilier, a finalement été définitivement votée jeudi dernier. La loi entrera en vigueur au 1er juin 2022 pour toutes les nouvelles offres de crédit immobilier. La principale mesure de la réforme porte sur la possibilité de résilier, à tout moment, son assurance emprunteur pour souscrire un nouveau contrat. Jusqu’ici, seule une résiliation annuelle, à la date d'anniversaire du contrat, était possible. Cette option de résiliation à tout moment était une forte demande des courtiers en crédit immobilier ou d'assurance qui contestaient le quasi-monopole des bancassureurs sur ce segment très rentable de l'assurance. De fait, les banques ont toujours profité de leur ascendant sur l'emprunteur lors de l'octroi du crédit immobilier pour « imposer » leur propre contrat d'assurance. Résultat, elles représentent toujours 87% des encours de primes… bientôt la fin de la fête ?

Par ailleurs, les sénateurs ont ressorti une vieille promesse du candidat Macron en 2017, celle de la suppression du questionnaire de santé. La loi interdit désormais aux assureurs de soumettre les assurés à un questionnaire de santé et de leur faire passer un examen médical. La mesure est cependant limitée aux crédits immobiliers inférieurs à 200.000 euros (400.000 euros pour un couple) et qui arrivent à échéance avant le 60ème anniversaire de l'emprunteur. Cette disposition et une bonne nouvelle pour les personnes fragiles qui pourront désormais accéder plus facilement à la propriété.